Com mais de 96% das obras concluídas e 12 de suas 24 turbinas produzindo energia em operação comercial, a Usina de Belo Monte, que exigiu R$ 38,6 bilhões de investimentos públicos e privados até agora, tem pelo menos três desafios pela frente: escoar sua energia, remunerar seus investidores e impactar positivamente o ambiente de produção e comercialização de energia do Brasil.

“A Companhia vem despendendo quantias significativas em custo de organização, desenvolvimento e pré-operação, os quais, de acordo com estimativas e projeções, deverão ser absorvidos pelas receitas de operações futuras”, diz um trecho do último relatório “Informações Financeiras Intermediárias”, de junho de 2017, da Norte Energia, Sociedade de Propósito Específico (SPE) concessionária da Usina Hidrelétrica de Belo Monte. “A conclusão total das obras da Usina, e consequente início integral das operações e geração de tais receitas, por sua vez, dependem da capacidade da Companhia em continuar cumprindo o cronograma de obras previsto, bem e como a obtenção de recursos financeiros necessários, seja de seus acionistas, seja de terceiros”, diz o documento sobre o atual estágio do empreendimento. Em outras palavras: é preciso mais dinheiro para tornar o negócio rentável.

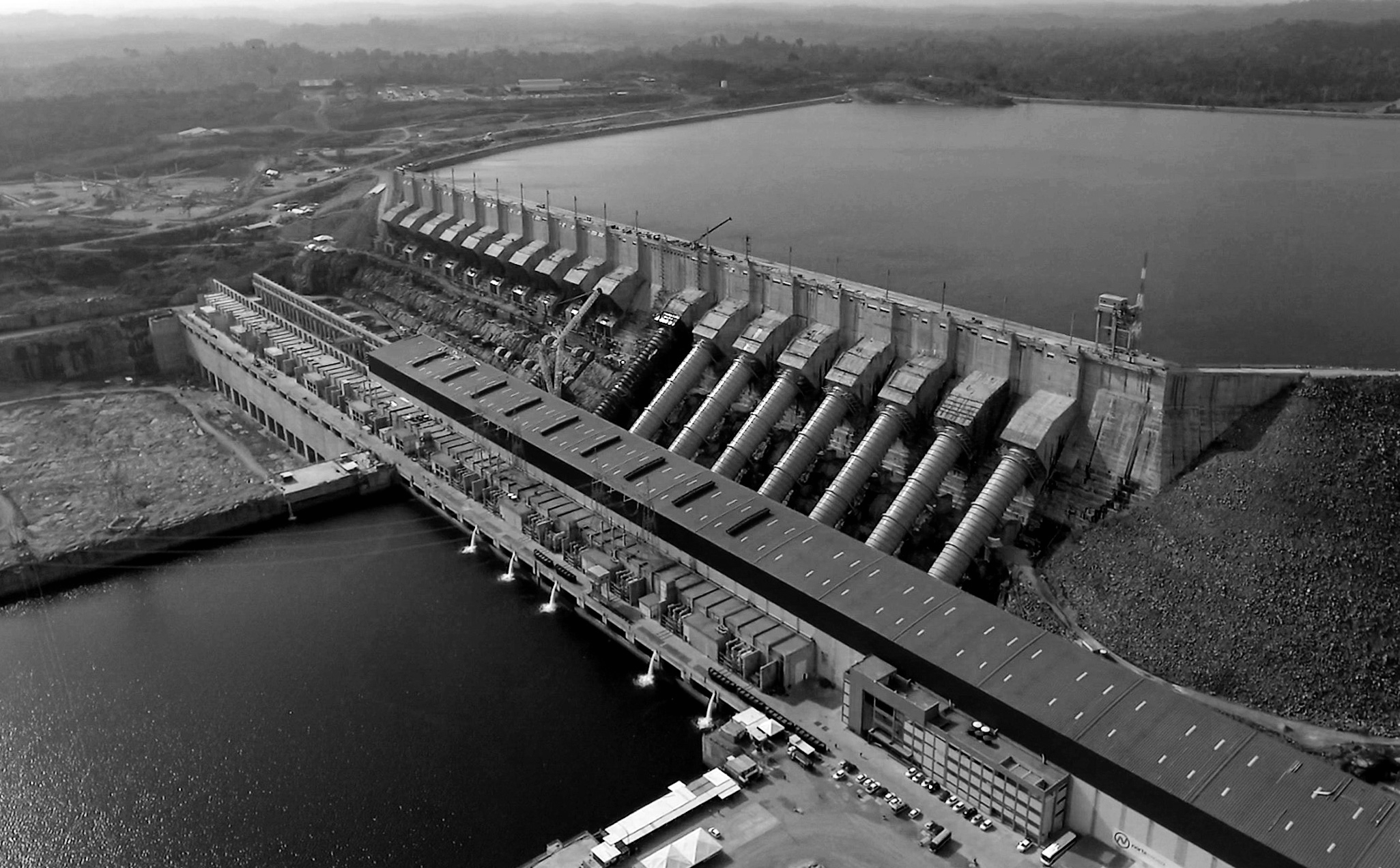

Depois de ter enfrentado uma série de dificuldades durante a construção do projeto na Volta Grande do Xingu – resistência indígena, greves de trabalhadores, questionamento de ONGs, paralisações sob ordem da Justiça, impedimentos ambientais e contrapartidas sociais –, a usina foi inaugurada com um ano de atraso, em maio de 2016, pela presidente Dilma Rousseff. O complexo de geração hidrelétrica é formado por 24 Unidades de Geração (UG, turbinas) divididas em duas casas de força: a principal, com 18 UGs, no sítio Belo Monte; e a casa de força do sítio Pimental, complementar, com seis UGs de menor potência. A usina é servida por dois reservatórios que somam 427 km2, considerados pequenos, o que a faz funcionar como usina a “fio d’água”, tecnologia pela qual a geração de energia depende das vazões naturais do rio.

A previsão é que a última turbina, a 18a da casa principal, entre em operação em julho de 2020, tendo como capacidade total de geração 11.233 megawatts (MW) e 4.571 MW de energia assegurada, quantidade que pode ser comercializada pela empresa, que poderá atender 60 milhões de consumidores de 17 estados.

Veja todas as reportagens do especial Amazônia Resiste

Dois consórcios participaram do leilão de concessão em abril de 2010, com a forte presença do Grupo Eletrobrás – estatal – em ambos. O então favorito, liderado por Furnas, Andrade Gutierrez e Vale, não levou. O vencedor foi o consórcio Norte Energia, formado por nove empresas sob a predominância da estatal Companhia Hidro Elétrica do São Francisco (Chesf), que tem 49,98% de participação. Em seguida vem a Construtora Queiroz Galvão S.A., a Gaia Energia e Participações S.A., J. Malucelli Construtora de Obras S.A., Cetenco Engenharia S.A., Galvão Engenharia S.A., Mendes Júnior Trading e Engenharia S.A., Serveng-Civilsan S.A., Contern – Construções e Comércio Ltda.

De acordo com o edital, havia a possibilidade de recomposição acionária do consórcio vencedor logo após o leilão, o que ocorreu com a entrada dos chamados sócios estratégicos como Eletrobrás e Eletronorte, que diluíram a participação da Chesf, além dos fundos de pensão Petros (Petrobras) e Funcef (Caixa Econômica Federal) e outros. Arranjos societários posteriores levaram à saída da Gaia (Grupo Bertin) e das construtoras Queiroz Galvão e Mendes Júnior, e à entrada da Vale e da Neoenergia (que participaram do consórcio perdedor), entre outras movimentações.

Hoje os donos de Belo Monte, reunidos na Norte Energia, são: Eletronorte (19,98%), Eletrobrás (15%), Chesf (15%), os fundos de pensão Petros (10%) e Funcef (10%), as Sociedades de Propósito Específico Belo Monte Participações S.A. (Neoenergia S.A., 10%), Amazônia Energia S.A. (Cemig e Light, 9,77%), Aliança Norte Energia S.A. (Vale e Cemig, 9%), a Siderúrgica Norte Brasil S.A. – Sinobras (1%) e J. Malucelli Energia S.A. (0,25%). De acordo com o relatório da empresa, os sócios desembolsaram 12 bilhões – apenas 31,1% do investimento total. Quase 70% do investimento (68,9 %) veio do financiamento do BNDES.

Como ficou determinado pelo leilão, o valor de R$ 78 por megawatt-hora (MWh), com o qual a Norte Energia ganhou a concorrência, valeu para a venda de 70% da energia do projeto destinada ao Ambiente de Contrato Regulado (ACR), o chamado mercado cativo, no qual as distribuidoras públicas e privadas compram e revendem energia aos consumidores domésticos e empresariais de pequeno porte. Foi definido também que 10% da energia irá para os sócios autoprodutores (Sinobras e Vale), que têm alto consumo de energia, e 20% para o Ambiente de Contratação Livre (ACL), o chamado mercado livre, formado por cerca de 630 grandes consumidores de energia, industriais em sua maioria, que negociam contratos de mais de 3 MW a preços muitas vezes mais baixos do que o preço do mercado regulado, mas que podem disparar em cotação de curto prazo.

No ambiente regulado, 27 distribuidoras de todo o Brasil – públicas e privadas – contrataram 795 mil gigawatt de energia, por cerca de R$ 62 bilhões, a serem pagos mediante a entrega da energia ao longo de 30 anos. É esse o valor da receita (reajustado anualmente pelo IPCA) que a Norte Energia espera receber junto ao mercado cativo. Até junho, segundo o relatório da empresa, a receita líquida com a venda de energia passou dos R$ 900 milhões.

Em relação aos 20% destinados ao mercado livre, porém, o consórcio não fez ainda nenhum negócio. E esse é um dos problemas, já que a venda dessa energia seria a garantia de uma parte do empréstimo do BNDES, que, para azeitar a construção amazônica, entrou como financiador de 80% do projeto. Segundo o relatório da Norte Energia, em novembro de 2012, o BNDES aprovou o financiamento no valor de R$ 22,5 bilhões, a serem pagos em 30 anos, e suas liberações ocorreram de 2012 a 2015. “Em 2016 e até 30 de junho de 2017 não ocorreram liberações”, diz o relatório.

A superintendente da área de energia do BNDES, Carla Primavera, esclarece que tecnicamente não houve uma suspensão do financiamento. “Essa parte do crédito só seria concedida mediante a apresentação do contrato de compra e venda dessa energia. E essa condição não foi cumprida para a liberação do crédito”, diz.

Pelo acerto com o banco, cerca de R$ 2 bilhões estavam vinculados a contratos de 30 anos no mercado livre, a preços que variavam de R$ 112 a R$ 130 o MWh na época.

“Um contrato de 30 anos no mercado livre é uma exigência incompatível com a realidade de mercado”, diz Patrick Hansen, da Dcide, consultoria especializada em cotação de energia. “A maioria dos contratos fora do mercado regulado são de um ano, no máximo quatro anos. Não há comprador para 30 anos, nem temos índices de preço para esse prazo”, diz.

A exigência de longo prazo de contrato pode ter sido um impeditivo para a venda dos 20% de energia no mercado livre, mas não há uma justificativa oficial para o negócio não ter sido feito. O que há no momento é uma disputa entre os sócios privados do empreendimento e a Eletrobrás. Uma cláusula do contrato societário estabelece o direito de compra dessa fatia de energia pela Eletrobrás. Com 50,02% das ações, Petros, Funcef, Neoenergia, Vale, Cemig, Light, J. Malucelli e Sinobras entendem que esse direito, na verdade, é uma obrigação da Eletrobrás, que por sua vez considera que pode ou não exercê-lo. A disputa está hoje na Câmara FGV de Mediação e Arbitragem. Segundo declarações à imprensa do ex-representante da Chesf na Norte Energia, José Aílton Lima, o ônus para a estatal assumir essa energia estaria entre R$ 25 bilhões e R$ 30 bilhões.

Esse seria mais um passivo para a Eletrobrás, que lidera os planos de privatização do governo federal pelo Programa de Parcerias e Investimentos (PPI). Ao jornal Folha de S.Paulo, o ministro de Minas e Energia, Fernando Coelho Filho, disse que a ideia seria emitir novas ações no mercado para diluir a participação da União na empresa, que hoje é de 40,99%. Em carta a parlamentares, o ministro disse que os passivos da Eletrobrás superam R$ 100 bilhões e cita como prejuízos investimentos nas usinas de Belo Monte, Jirau e Santo Antônio, estas em Rondônia, no rio Madeira. Eletrobrás e suas subsidiárias Chesf e Eletronorte colocaram, de 2010 até junho deste ano, cerca de R$ 6,7 bilhões no projeto do Xingu.

O fato é que a não liberação do crédito do BNDES sobrecarregou todos os sócios de Belo Monte na reta final de sua construção, com a necessidade de maiores aportes. Desde 2010, os sócios integralizaram cerca de R$ 12 bilhões no negócio, sendo R$ 4,7 bilhões concentrados entre 2016 e 2017. Chesf, Funcef e Sinobras chegaram a ficar inadimplentes com o ritmo dos investimentos, e alguns sócios tiveram que vender ativos de outros empreendimentos para poder bancar essa demanda.

No início do ano, a grande imprensa chegou a noticiar que os sócios privados estavam organizando a venda de sua parte de Belo Monte. Diante do noticiário, a Comissão de Valores Mobiliários (CVM) pediu esclarecimentos formais às sócias que têm capital aberto na Bolsa para manter seus acionistas informados, como Neoenergia, Cemig e Light, que negaram oficialmente os planos de venda de suas participações.

Segundo uma fonte do setor, a venda realmente teria sido discutida entre os sócios. “Chegou um momento em que Belo Monte parecia um abacaxi para todo mundo”, diz um funcionário graduado de uma das sócias privadas. “Mas o pior já passou. Os aportes foram feitos, e ainda temos 20% de energia para vender no mercado livre, o que ainda pode ser um bom negócio”, diz o funcionário, para quem as preocupações agora são outras: o atraso das linhas de transmissão da energia da usina e o impacto da produção sazonal na medição do risco hidrológico, o GSF (Generation Scaling Factor), o índice que retrata a diferença entre o volume de energia efetivamente gerado pelas hidrelétricas e a Garantia Física das usinas, que é a quantidade de energia que pode ser comercializada por elas.

Construída a fio d’água, sem um grande reservatório para atender a demandas ambientalistas, Belo Monte concentra sua produção de energia na época de chuvas na bacia do Xingu, de dezembro a abril, o que poupa os reservatórios de usinas das regiões Nordeste e Sudeste no mesmo período.

Acontece que os contratos para entrega de energia para as distribuidoras valem para o ano todo e Belo Monte dependerá da geração de outras usinas espalhadas pelo Brasil para cumprir seus contratos. Essa compensação entre as geradoras é feita pelo Mecanismo de Realocação de Energia (MRE), um condomínio de 615 usinas hidrelétricas (pequenas, médias e grandes) que dividem os resultados da geração como um todo. Quando o conjunto de hidrelétricas no país gera mais do que está contratado, a energia excedente é vendida no mercado livre, e o lucro é rateado entre todos os membros. Se a geração é menor, o prejuízo que vem da compra de energia mais cara também é dividido entre todos.

De certa forma protegida de grandes prejuízos pelo mecanismo de compensação, Belo Monte acaba por onerar inclusive suas próprias donas, proprietárias de outras usinas hidrelétricas participantes do MRE, como a Aliança Norte Energia, formada pela Vale e Cemig, que possui outras sete usinas hidrelétricas, a Light e a Neoenergia.

Devido à falta de chuvas e o uso constante da energia de usinas termelétricas, mais cara e poluente, o GSF tornou-se um custo elevado para as hidrelétricas. Em 2015, o governo editou uma medida provisória permitindo que as distribuidoras, clientes das geradoras no mercado regulado, repassassem os custos do risco hidrológico para os consumidores por meio das bandeiras tarifárias, que acabaram de ter novo aumento decretado pela Agência Nacional de Energia.

Os participantes do MRE agora temem ter que ratear também o prejuízo que virá se Belo Monte não puder entregar sua energia devido a atrasos na construção das linhas de transmissão. Por ora, a produção parcial de Belo Monte tem sido enviada por uma rede improvisada, à espera de três linhões já licitados. A empresa espanhola Abengoa, em meio a uma crise financeira, abandonou o projeto de construção de um deles ainda em 2015. Já a chinesa State Grid e a Eletrobras preveem a entrega de outro em fevereiro de 2018, e o terceiro linhão, também da State Grid, está programado para o final de 2019.

Para o consultor Paulo César Fernandes da Cunha, da FGV Energia, ainda é cedo para avaliar Belo Monte como um negócio. “Eu diria que Belo Monte é um empreendimento que ainda vai se revelar. Temos poucos dados ainda, pouca base de informação para poder ter uma visão mais clara de seu resultado, tanto para os seus investidores quanto para a geração de energia para o Brasil”, diz.

Contatada para esta matéria, a Norte Energia não respondeu às perguntas da Pública.

PayPal

PayPal